| Главная » Статьи » Каталоги форекс » Статьи форекс |

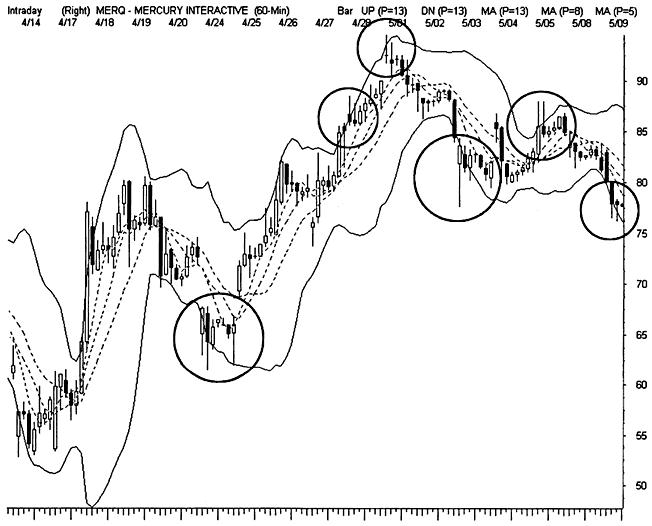

Модель «finger finder» часто предопределяет разворот тенденции в тех же временных рамках, в которых она появляется, равно, как и тенденцию во временных рамках, на порядок меньших. Длинная тень модели указывает на направление движения цены в более длительном временном диапазоне, при условии, что все остальные рыночные условия поддерживают данный прогноз. Значимость данной односвечной модели напрямую зависит от ее расположения на ценовом графике. «Finger finder» представляет собой важный уровень колебаний цены, когда она появляется либо при большом торговом объеме, либо вблизи важного уровня поддержки/сопротивления. Однако модель теряет свою силу, если бывает скрыта внутри зоны застоя или подвергается влиянию большей свечи. Свечные модели четко работают при внутридневном трейдинге, если ликвидность рынка достаточна для того, чтобы сделать ценовой диапазон поддающимся интерпретации. Рекомендуем при использовании модели «finger finder» ограничиться трейдингом инструментов, каждый ценовой бар которых сопровождается высоким торговым объемом. В этом случае можно без колебаний применять сигналы, которые подают все три упомянутых выше типа свечей. Дождитесь перекрестного подтверждения их взаимосвязи с важными уровнями поддержки/сопротивления. Не забывайте также оценивать средний диапазон баров ценового движения за весь торговый день. Найдите на графике «дожи» или «молоты», которые четко рисуются выше средних диапазонов и «харами», которые появляются намного ниже средних диапазонов ценовых баров. Профессионалы приводят в действие спусковой механизм «finger finder», активно избавляясь от stop-ордеров, выставленных у основания зоны застоя. Подобная активность вызвана двумя причинами. Вялый рынок донимает участников рынка, им нужны быстрые изменения цены. Или же профессионалы могут желать уменьшить спрос по одну сторону рынка, с тем чтобы произошел прорыв тенденции в противоположном направлении. При подготовке к новому ралли валюте, придется нелегко, преодолевая всю массу sell-stop-ордеров, выставленных ниже зоны застоя. Таким образом, «дожи» и «молоты» зоны застоя выдают секреты инсайдеров. Цена не будет совершать попытки вернуться обратно в зону застоя, если давление покупателей или продавцов будет достаточным для действительного прорыва за пределы этой зоны. Активность участников влияет на состояние рынка, поскольку способна ослабить давление с одной стороны заполнением выставленных ордеров. Определите точку, в которой появляются эти свечи при развитии ценового диапазона. Модель разворота «finger finder» определяют существенные ценовые движения в неспокойном рынке, в начале формирования новой зоны застоя, но, если данная модель появляется после падения волатильности, она указывает на то, что рынок готов вступить в цикл позитивной обратной связи. Велика вероятность того, что сильное ценовое движение будет развиваться в направлении, противоположном выставленным stop-ордерам. Оцените силу такого энергичного движения по длине свечи и торговому объему, соответствующему ей. Небольшие прорывы цены с небольшим количеством участников рынка вскоре приведут рынок в состояние бокового тренда. Что же касается «длинноногих дожей», которые сопровождаются высокими объемами, то при их появлении речь может идти о немедленном вертикальном прорыве цены в противоположном направлении. При этом зона застоя завершится без образования пустой зоны или иной спокойной соединительной фазы рынка. Модель «крест харами» объединяет модель «день с уменьшающимся диапазоном» с эффективностью «дожи». Эта специфическая модель появляется, когда тело свечи «харами» имеет совпадающие цены открытия и закрытия. Когда такая свеча умещается в диапазон предыдущей длинной свечи, она может представлять собой важную точку разворота рынка. Ищите на графиках тени «длинноногих дожи», они указывают на высокую вероятность сильного разворота тенденции. Перейдите к изучению ценового графика во временных рамках, на порядок меньших тех, в которых появилась данная модель. Здесь она часто предстает в виде вложенной модели разворота «Двойное Дно». Цена продвигается к новому минимуму или к новому максимуму, но быстро отскакивает баром закрытия обратно к уровню поддержки/сопротивления. Хотя лучше всего данная модель способна прогнозировать развороты тенденций, применение ее в роли установочного набора неудавшейся модели также очень популярно. Полностью игнорируйте сигналами, полученными от свечных моделей, в условиях тонкого или бокового рынка. Отдельные свечи лишаются своей значимости в подобных условиях, поскольку широкий спрэд, шумы и различные манипуляции порождают множество ложных сигналов. Исследуйте также недельные или более длительные ценовые графики, но только с целью определения своей инвестиционной задачи. Переходите к другим временным инструментам, если предпочитаете рассматривать данные акции в качестве лучших кандидатов для краткосрочного трейдинга. Агрессивные трейдеры могут осуществлять короткие продажи при появлении «дожи» на вершине ценового диапазона и открывать длинные позиции при обнаружении «дожи» на дне диапазона. При этом stop-ордера должны выставляться за пределами диапазона свечи, потому что любой прорыв цены будет противоречить сигналу разворота. Установочные наборы с максимальным потенциалом доходности чаще всего появляются несколькими свечами позже. Перед формированием значительного движения цены большая часть новых ценовых разворотов подвергается хотя бы одному тестированию. Как только появится модель «finger finder», ищите «Двойную Вершину» или «Двойное Дно», которые формируются во временных рамках, на порядок меньших исходных. Так завершается формирование модели разворота и находится точка входа в рынок с минимальным риском потерь. Откаты цены, тестирующие максимумы или минимумы модели «finger finder», чаще всего проявляются в виде трех-пяти баров. Ждите резкого расширения ценового движения, когда происходит нарушение модели «finger finder», особенно если не наблюдается дивергенции между индикаторами перекупленности и перепроданности. Особое внимание уделите поиску новой волны тенденции при прохождении ценой экстремальной точки волны, генерируемой первым разворотом свечи. Переключитесь к рассмотрению ценового графика во временных рамках, на порядок меньших тех, в которых появляется «finger finder», и осуществляйте трейдинг, согласно стратегии установочного набора классических моделей «Двойная Вершина» или «Двойное Дно». Исследуйте любой разрыв цены, наступающий после появления «finger finder». Если разрыв цены происходит непосредственно перед появлением данной свечи, то этот гэп полностью завершает модель «брошенного ребенка» в рассматриваемых временных рамках и островную модель разворота на ценовом графике на порядок меньшего диапазона времени. Модели «finger finders» инициируют эффективные сигналы, когда рассматриваются вкупе с полосами Боллинджера. Длинные тени свечей моделей на 60-минутном графике указывают на откаты цены и ее развороты, когда они выходят за пределы экстремумов полос Боллинджера. Проанализируйте, каким образом 24 апреля две длинные тени дали сигнал на начало мощного ралли у нижней полосы Боллинджера внутри четкой островной модели разворота.

В любом случае подобные гэпы определяют важные уровни поддержки/сопротивления при откате цены. Следовательно, они представляют собой уровни потенциального входа в рынок с минимальным риском потерь. В целях уменьшения хаотических колебаний цены и повышения эффективности трейдинга, комбинируйте анализ японских свечей с техническими индикаторами. Используйте краткосрочные стохастики для подтверждения того, что акция при появлении очевидной модели разворота пребывает на экстремальном уровне перекуплен-ности/перепроданности. Исследуйте MACD гистограммы на предмет изменения направления движения в тот же момент времени. Найдите уровень поддержки по средним скользящим (МА), подтверждающий смену ценовых моделей. Но прежде всего, для подтверждения или опровержения сигнала на трейдинг, исследуйте данную свечную модель посредством полос Боллинджера. При разворотах «пальчиковые» свечи наносят удары экстремумам полос Боллинджера или даже центральной полосе индикатора. Чаще всего более «громкий» сигнал подается при ценовом движении, происходящем вблизи внешних полос, а не центральных. Тени наносят резкие удары по полосам, в то время как тела свечей находятся в пределах границ. Исследуйте полосы, остающиеся перпендикулярными свечам после их пересечения. Они определяют сильные уровни сопротивления дальнейшему движению цены в прежнем направлении. Иногда свечи выстраиваются вдоль полос в нескольких временных диапазонах - это является предвестником немедленного и важного разворота тенденции. Тщательно изучите первую волну ценового движения после свечи вершины или дна. Расширение движения цены обнаружит направление тенденции, которую пытается развернуть «пальчиковая» свеча. Движение цены, происходящее после того, как появляется «дожи» или «молот», часто завершает модель первого подъема/первого падения в самых коротких временных рамках. Если цель достигнута, то резко сокращаются шансы на то, что последующее тестирование будет безуспешным. Всегда рассчитывайте угол, под которым нанесен первый удар. Цена может нарисовать V-образное дно или V-образную вершину и не предоставить при этом ни одной возможности поторговать на откате цены до тех пор, пока не продолжится формирование новой волны.

Другие статьи по теме: Как найти пин-бары на ценовом графике? Торговля на откатах по модели «dip trip» (кратковременное погружение)

| |

| Категория: Статьи форекс | Добавил: Admin (18.12.2012) | |

| Просмотров: 2141 |

| Всего комментариев: 0 | |